5 tendencias turísticas de 2019 y cómo adaptarte a ellas

24 enero, 2019AvaiBook da entrada a su accionariado al líder inmobiliario idealista

20 febrero, 2019

*Actualizado a fecha 2 de abril de 2024

Este artículo muestra un histórico de la definición y campo de aplicación del modelo 179, por el cual se transmitía a la agencia tributaria la actividad proveniente de plataformas online. Para el ejercicio 2024 de la declaración de la renta y posteriores, entrará en juego la nueva redacción del artículo 54 ter del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, dada por el apartado Trece de la Disposición final primera del Real Decreto 117/2024, de 30 de enero, a partir del ejercicio 2024 se suprime la obligación de informar sobre la cesión de uso de viviendas con fines turísticos mediante el modelo 179 “Declaración informativa anual de la cesión de uso de viviendas con fines turísticos”.

Esta obligación queda sustituida, en lo que respecta a información relativa a cesión y arrendamiento de bienes inmuebles, por la presentación del modelo 238 “Declaración informativa para la comunicación de información por parte de operadores de plataformas”

Este artículo te puede interesar porque la información que se transmite hasta el ejercicio 2023 por medio del modelo 179 sigue llegando a la agencia tributaria, la diferencia reside en el modelo, pero te interesa conocer a quien le afecta, en qué medida y por qué.

*Información para el ejercicio 2023

El pasado 28 de febrero se publicó en el BOE la Orden HFP/188/2023, de 27 de febrero, por la que se aprueba la relación de valores negociados en centros de negociación, con su valor de negociación medio correspondiente al cuarto trimestre de 2022, a efectos de la declaración del Impuesto Sobre el Patrimonio del año 2022 y de la declaración informativa anual acerca de valores, seguros y rentas, y por la que se modifica la Orden HAC/612/2021, de 16 de junio, por la que se aprueba el modelo 179, «Declaración informativa trimestral de la cesión de uso de viviendas con fines turísticos» y se establecen las condiciones y el procedimiento para su presentación.

La orden mencionada modifica el plazo de presentación de dicha declaración informativa, pues, analizado el contenido de la misma, se ha considerado procedente que su presentación se realice con periodicidad anual.

Para ello se ha modificado, en primer lugar, el título de la Orden HAC/612/2021, de 16 de junio, que pasa a denominarse:

«Declaración informativa anual de la cesión de uso de viviendas con fines turísticos»

Como queda dicho anteriormente, se ha modificado también el plazo de presentación, que será el comprendido entre el 1 y el 31 de enero de cada año, en relación con la información y operaciones que correspondan al año natural inmediato anterior, y se han actualizado en consecuencia las claves y valores permitidos a cumplimentar en el campo “Periodo”.

El nuevo plazo de presentación previsto para el modelo 179 será aplicable, por primera vez, a las declaraciones informativas correspondientes al ejercicio 2023, que deberán presentarse en enero de 2024.

En el siguiente enlace quedan resumidos los cambios aprobados el pasado mes de febrero en los que se establece la presentación anual de dicho modelo y el periodo en el que debe realizarse

*Información recopilada y publicada a fecha 20 de febrero de 2019:

El pasado 31 de enero vencía el primer plazo para presentar la información referente a 2018 exigida por el nuevo modelo 179, que surgía a raíz de la Orden HFP/544/2018 y entraba finalmente en vigor a principios de este año. No obstante, todavía siguen existiendo dudas sobre a quién afecta realmente este modelo y qué documentación debe entregarse, dónde y de qué manera. Bien, aclaremos primero lo básico:

¿En qué consiste el modelo 179?

Dicho de otro modo, se trata de una declaración que obliga a informar sobre el alquiler de viviendas turísticas situadas en territorio español a la Agencia Tributaria. Está dentro, como vemos, de los modelos para la Declaración de la Renta. Sin embargo, es informativa tal y como su propio enunciado indica, por lo que no trae como consecuencia el pago de ningún tipo de impuesto. Su finalidad es la de regular más eficientemente todos los pisos considerados turísticos y, por tanto, detectar aquellos que operan de manera fraudulenta o no declaran todos sus ingresos.

¿Pero qué entiende Hacienda como “vivienda para fines turísticos”? El alquiler de viviendas para fines turísticos es, en ojos de Hacienda, la cesión temporal de uso de la totalidad una vivienda (alquilar una habitación de una casa no entraría dentro de este apartado, aunque también tendrás que pagar impuestos por hacerlo) amueblada y equipada en condiciones de uso inmediato, comercializada o promocionada en canales de oferta turística y realizada con finalidad lucrativa (Orden HFP/544/2018).

Siguiendo esta premisa, quedan excluidos de este concepto primordialmente los arrendamientos de vivienda de larga temporada, regulados por la Ley de Arrendamientos Urbanos (LAU, 1994) y que no son empleados para fines turísticos, además de otros alojamientos turísticos que estén siendo regulados por su normativa específica (hoteles, alojamientos del medio rural, albergues o campamentos de turismo, entre otros).

¿Quién debe presentarlo?

Según este decreto, deben presentar el modelo 179 las personas y entidades que presten el servicio de intermediación entre los cedentes (propietarios) y cesionarios (huéspedes) del uso de viviendas con fines turísticos, ya sea a título oneroso o gratuito.

Esto significa que ni propietarios ni huéspedes tienen que presentar el modelo 179. Aunque, ¡OJO!, eso no te exime como propietario de la obligación de declarar los ingresos que hayas obtenido en la Declaración de la Renta. Entonces, la declaración solo la presentarán los intermediarios, y como intermediarios se refieren a plataformas colaborativas como Airbnb o Booking.com y gestores de viviendas que actúan como nexo entre ambas partes y facturan directamente al viajero.

¿Y si no soy el propietario de un alojamiento que arriendo y posteriormente alquilo a un tercero con fines turísticos? Tampoco tendrás que presentarlo. Legalmente, habrías alquilado la vivienda a su dueño con un contrato de usufructo o arrendamiento. Explicado de manera sencilla, el hecho de que lo hagas mediante un contrato legal, por un importe fijo mensual, te convierte automáticamente en cedente (propietario) y no en intermediario en el momento en el que decidas alquilárselo a un tercero. En este caso, nadie (ni el propietario real, ni el propietario mediante contrato, ni el huésped) presentaría la declaración.

¿Cómo debe presentarse?

El modelo 179 tenía originalmente una periodicidad trimestral. De esta manera, las operaciones realizadas durante el año se declaraban en los siguientes plazos. Para el ejercicio 2023, la presentación se ha llevado a cabo con periodicidad anual, es decir se ha presentado en enero de 2024. Anteriormente era como se muestra a continuación:

- PRIMER TRIMESTRE 2022: durante el mes de abril de 2022

- SEGUNDO TRIMESTRE 2022: durante el mes de julio de 2022

- TERCER TRIMESTRE 2022: durante el mes de octubre de 2022

- CUARTO TRIMESTRE 2022: durante el mes de enero de 2023

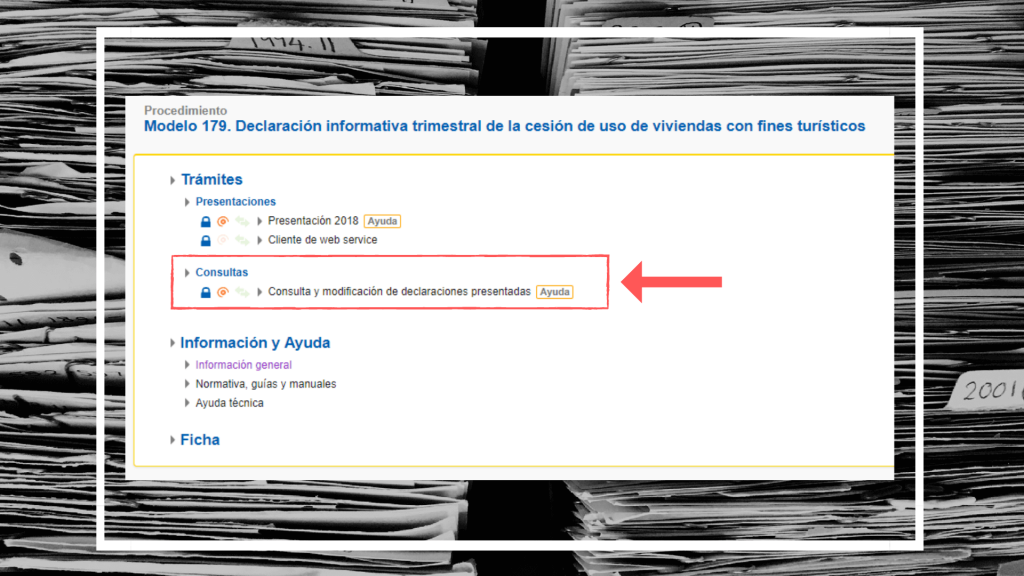

Esta presentación debe hacerse a través de la Sede Electrónica de la Agencia Tributaria, por lo que necesitas el DNI electrónico, el certificado electrónico o la clave PIN para acceder al sistema.

La información a presentar es la siguiente:

- Identificación del cedente y cesionarios: nombre y datos del dueño de la vivienda y de los viajeros que se han hospedado.

- Dirección y referencia catastral de la vivienda alquilada.

- Fecha de inicio y número de días que ha sido alquilada como vivienda turística.

- Importe cobrado por ese arrendamiento.

- (Opcional) Número de contrato en virtud del cual el declarante intermedia en la cesión de uso de la vivienda.

- (Opcional) Fecha de intermediación de la operación.

- (Opcional) Método de pago (transferencia, tarjeta de crédito o débito, etc.)

Al finalizar el proceso, el registro podrá ser: aceptado, aceptado con errores o rechazado. El primero significa que todo está correcto y genera automáticamente un código que sirve como justificante. No obstante, si existen errores o la declaración es rechazada, se pide modificar algunos datos y volver a presentar el modelo de nuevo. La sanción es de 20€ por cada dato omitido o presentado fuera de plazo. Y en caso de no presentar la declaración, la multa podría ascender hasta los 600.000€.

Si tienes más dudas, puedes acudir a la web de la Agencia Tributaria, donde podrás encontrar el documento oficial y también las respuestas a las preguntas más frecuentes sobre este modelo.